ふるさと納税が、言い出しっぺである総務省自身の手によって改悪されていますね。

これで、富をもたらす「黄金の羽根」がまた一枚、我々の手元からむしり取られてしまいました。

今まで税収アップに励んできた自治体には引き続きがんばってほしいと思いますが、一方で我々にできることは残っている制度を最大限に活用することのみです。

利便性と将来性から考えると、今はやはりiDeCo(個人型確定拠出年金)がもっとも有力な選択肢でしょう。

もちろん、両方とも使うという手もありますが、節税にまわすお金にも限度があります。

今回はふるさと納税とiDeCoを比較しつつ、もし今から始めるならiDeCoを先にすることをお勧めしたいと思います。

◇目次

ふるさと納税の「改悪」、簡単にいうとこんな話

「ふるさと納税」という言葉じたいは聞いたことがある人がほとんどでしょう。

要は、自分の住んでいるところではない自治体に「納税」(実際は寄付です)することによって、自己負担額2,000円を除いた一定の額が翌年度の税金から控除されるという仕組みです。

単にこれだけだと税金を払う場所が変わっただけなので、税金を納めてもらった自治体はそのお礼に地元の名産品などを「返礼品」として納税者に送っているのでした。

もっとも、名産品の豊富な自治体とそうでない自治体では税金の獲得力に差が出てしまいます。

そのため一部の自治体は商品券などを返礼品として提供したり、返礼率を納められた税金の50%以上まで高めるなどして税収アップに努めてきました。

これが過熱しすぎて、今回の制度変更とあいなったわけですね。

平成31年3月末をもって、返礼品はその地方で生産されたものに限定され、かつ返礼率は納税額の3割まで、というお達しが総務省から出てしまいました。

これにて、「ふるさと納税バブル」とまで呼ばれていたこのお得な制度は終焉を迎えることになってしまいそうなのです・・・。

ふるさと納税よりもiDeCoがオトクな理由

今や下火となりつつあるふるさと納税に対して、iDeCoは依然としてメリットが多く、デメリットらしいデメリットはほとんど見当たりません。

ふるさと納税と比較した場合、大きなメリットは以下のとおりです。

・iDeCoはホントの意味での「節税」になる

よく勘違いしている人が多いのですが、実はふるさと納税は「節税」にはなっていません。

どういうことかというと、ふるさと納税はあくまで自分の住んでいる自治体に支払うべきだった税金を他のところに支払っているだけであって、結局税金を払っていることに変わりはない、ということです。

たまたま返礼品がついてくるのでそこはたしかにおトクなのですが、税金の絶対額が減っているわけではないんですよね。

少し前までなら自治体からもらった商品券を換金したりして実際に手元の現金が増えたので「ふるさと納税のほうが魅力的」と考える人が多かったのですが、今は事情が変わってしまいました。

その一方、iDeCoの場合は掛け金が私たちの「課税所得」から差し引かれるため、税金を払う実額が確実に少なくなるのがメリットです。

例えばですが、年収(課税所得)500万円の会社員が、毎月2万3,000円を積み立てると、所得税が55,200円減ります。

これに加えて住民税も約2万7,000円ほど減るので、節税効果は8万円を超えてきます。

かたや、払った掛け金は自分のiDeCo口座にプールされているわけですから、差し引きしたらどっちが得か、ってことになりますよね。

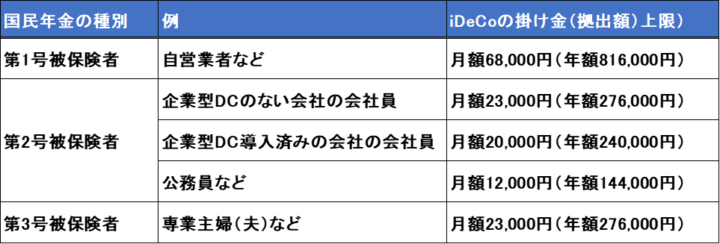

参考までに、どんな人がいくらまでiDeCoでお金を積み立てられるかの表を下に載せておきます。

・iDeCoは運用益も非課税

ふるさと納税は税金の支払い先が変わるだけなので、結局手元にそのお金は残りません。

その点、iDeCoは掛け金として積み立てた分は将来、年金という形で自分の手元に返ってきます。

それだけではなく、掛け金の運用がうまくいって増えた分にも税金がかからないというルールになっています。

もし資産運用が得意でなくても、iDeCoには「元本保証型」の商品が必ず用意されているので、貯金する感覚で積み立てておけば、税金が少なくなる分は間違いなくメリットを享受できます。

逆に考えると、ふるさと納税は本来税金を減らして運用にまわしたらもらえるはずだった利益を名産品の形で「先食い」しているとも言えるかもしれませんね。

※超初心者向けのiDeCoの使い方についてはこちらの記事も参考にどうぞ。こまめに利益確定するのもひとつのやり方です。

・受け取るときにも税金をコントロール可能

これもあまり知られていませんが、iDeCoは年金受け取りと一括受け取りを組み合わせることができます。

なぜこれが重要かというと、退職金やほかの公的年金と、iDeCoの年金受け取り額や一括受け取り額を調節することで節税メリットを最大化できるから。

iDeCoの受け取り時には、

・分割(年金)受け取り⇒公的年金等控除枠

という控除があります。

退職所得控除は最大で1,150万円までなのですが、もし会社からもらう退職金がこの範囲に収まっていて、まだ余裕があるのであればiDeCoをその分一時金で受け取り、残りを年金受け取りにすることで、フルに税額控除のメリットを活用できることになります。

リタイア後は退職金と年金が主な収入源ですから、1円もムダにできないですよね。

こうしたフレキシブルさもiDeCoを推す理由のひとつです。

ひょっとしたら、iDeCoが日本の公的年金制度になる日が来る?

最後に個人的な予想をひとつ。

年金制度が今後どうなっていくのかは神(財務省?)のみ知るところですが、少子・高齢化がとどまるところを知らない以上、今よりいい制度になることは考えづらいでしょう。

そんな中、iDeCoはやがて今の国民年金・厚生年金などに取って替わるのではないか・・・と私はにらんでいます。

でなければこれほどの税制メリットをつけて国民を誘導する理由が見当たらないと思いませんか?

往々にして、この手の新制度は先に手をつけた人に多大なメリットがあるものです。

まさにふるさと納税がそうだったわけですよね。

となると、今後新規加入者が大幅に増えた場合、今のメリットがどこまで維持されるかわかりません。

ちょっと考えると想像がつきますが、何百万人のという国民が非課税メリットを最大限享受しだしたら、国の税収は大幅に落ち込むに決まっています。

配当にも課税されないとなったらなおさらでしょう。

じゃあどうなるかというと、国は「取れるところから取る」というのをさらに徹底するはず。

消費税のさらなる増税だったり、サラリーマンの源泉徴収を強化したり・・・。

そんなときに、課税所得を大きいままにしておいてもまったくいいことはありません。

みんながiDeCoになだれ込んでメリットが薄れる前に、ちょっとでも手をつけておいたほうがいいのではないかなというのが私の見立てです。

資料請求はカンタンにできますので、とりあえず動いておくと未来の自分に感謝されるかもしれませんよ。

ちなみに、私のおススメは手数料が安く、受け取り方法もフレキシブルな楽天証券です。

使い勝手のよさでは、SBI証券も人気がありますね。

⇒ SBI証券

まとめ

数少ない生活防衛の有効な手段として残っているiDeCo。

うまく活用して税金の負担を軽くするだけでなく、将来の年金にプラスして快適な老後を送れるようにしたいものですね。

ちなみに冒頭で触れた「黄金の羽根」ですが、この本がネタ元です。

普通に暮らしていると見逃しがちな「黄金の羽根」の拾い方はとても参考になりますよ。